Аналитика и рекомендации ИФК “Солид”

#381

Отправлено 26 Январь 2012 - 06:58

ФРС удивила рынки желанием продлить рекордно низкие ставки до 2014 года. Рискованные активы устроили ралли, которое продолжилось в новый торговый день.

По итогам торгов 25 января, индекс ММВБ вырос на +0,68% до 1498,79, а RTS на +1,27% до 1534,14 пункта. В утренние часы индексы находились на более высоких уровнях, но к вечеру уже грозили уйти в минус на негативном европейском фоне. Объемы торгов превысили средние показатели за последние пару месяцев. Однако рост объемов привел лишь к тому, что индексы завершили день заметно ниже максимальных значений дня, или, иными словами, продавцы были более активными, чем покупатели. «Голубые фишки» демонстрировали разнонаправленное движение. Если банковский сектор заметно подрастал, то нефтяные бумаги оказались под давлением: «Газпром» +1,32%, «Роснефть» -0,38%, «ЛУКОЙЛ» -0,17%, ГМК «Норникель» +1,94%, «Северсталь» +0,21%, Сбербанк» +2,36%, «ВТБ» +3,28%, «ИРАО» -0,33%. Из прочих историй можно выделить: «Восточно энергетическая компания» +8,8%, «Возрождение» +5,3%, а также ТГК-13 -5,06%, «Аптеки 36и6» -2,81%. Если говорить о графиках, то накануне предположение об усилении нисходящей тенденции не подтвердилось. Впрочем, рынок тестировал поддержку 1490 ММВБ, но в последний час смог отскочить. Закрытие на дневном графике можно считать нейтральным, или консолидационным. Впрочем, уже на вечерней сессии рынок показал заметный рост на фоне решений и прогнозов ФРС.

Американские индексы начали торговый день со снижения, но резко развернулись на фоне решений и прогнозов ФРС. Однако начнем со статистики. Объем незавершенных сделок по продаже жилья в США сократился на -3,5% в декабре, что оказалось хуже прогнозов. Без оглядки на статистику и ФРС бумаги Apple прибавили +6,2% на фоне блестящей отчетности за IV квартал, когда компания продала 37 млн iPhone. Банковский сектор завершил день с потерями -0,3%, даже на фоне заявлений ФРС. Итак, в итоговом протоколе заседания Комитета по операциям на открытом рынке ФРС прозвучали слова о сохранении рекордно низкой ставки до 2014 года, что стало главным сюрпризом. На пресс-конференции председатель Федрезерва Бен С. Бернанки заявил, что члены комитета продолжают обсуждать возможность дополнительной программы покупки активов. Кроме официальных заявлений интерес представляет первый в истории прогноз по ставке. 11 из 17 руководителей ФРС считают целесообразным повышение ставки не ранее, чем 2014 году. Инфляционные ожидания находятся на уровне 2%. Трое из руководителей хотели бы увидеть повышение ставки в текущем году, а еще трое в 2013 году. Шестеро говорят о повышении ставки в 2015-2016 годах. На долгосрочный период ФРС ожидает ставку на уровне 4%-4,5%. В 2012 году ФРС ожидает рост американского ВВП на +2,2%-+2,7% против прежнего прогноза +2,5-+2,9%. В долгосрочной перспективе ФРС ожидает рост в диапазоне +2,3%-+2,6%. Уровень безработицы в текущем году составит 8,2%-8,5% против предыдущего прогноза 8,5%-8,7%. На долгосрочный период Федрезерв ожидает безработицу на уровне 5,2%-6%, что может стать новой нормой. Стержневой показатель инфляции в текущем году ожидается на уровне 1,5%-1,8%. Кроме таргетирования инфляции и намерения сохранять ставку до 2014 года особых сюрпризов не было, но рынок смог резко развернуться и пробить сильное сопротивление. В итоге, DJIA вырос на +0,64% до 12756,96, а SNP 500 на +0,87% до 1326,06 пункта. Сопротивление на 1320-1323 было сломлено на объемах выше среднего. Однако, учитывая незначительные поправки в позиции ФРС, эйфория от заявлений может быстро иссякнуть. По сути, Бен Бернанки давно уже говорит слова о возможных покупках активов, если это будет необходимо. Поэтому единственным изменением в политике можно считать сохранение ставки до 2014 года. Впрочем, годом ранее, годом позже, но даже до предполагаемого повышения оставалось полтора года, что мало волновало рынок. Тем не менее, необходимо учитывать то, что SNP 500 пробил мощное сопротивление. Впрочем, DJIA также имеет впереди сильную отметку 12800, а затем 13000 и это весьма сильные сопротивления. Тем не менее, вероятность коррекции после такого движения немного снизилась.

Реакция азиатских рынков не была столь бурной. Индекс MSCI Asia-Pacific подрастал всего на +0,7% к середине торгов, а японский Nikkei 225 даже снижался на -0,3%. В Гонконге Hang Seng подрастал на +1,2% после нескольких дней перерыва на празднование китайского нового года. Предварительный ВВП Южной Кореи за IV квартал 2011 года составил 3,4% при ожиданиях 3,8%.

Главным событием для рынка нефти стала статистика Минэнерго США, а не заявления ФРС. Согласно данным за неделю, завершившуюся 20 января, коммерческие запасы нефти в США выросли на +3,6 млн бар. до 334,8 млн бар. Запасы бензина сократились на -0,4 млн бар., а дистиллятов на 2,5 млн бар. Средний показатель спроса на нефть за последние четыре недели составил: 18,2 млн бар. нефти в сутки, или на -4,2% меньше, чем год назад, 8,2 млн бар. бензина в сутки, или -6,2% за год, 3,6 млн бар. дистиллятов в сутки, или -2,0% за год. Таким образом, мы вновь имеем слабую статистику спроса при показателях запасов выше среднего за последние пять лет. В этой связи почти не вызывает удивления то, что нефть слабо реагировала на заявления ФРС. Более резкая реакция на ФРС была у золота, которое прыгнуло выше $1700 за тройскую унцию. Резервы SPDR Gold Trust выросли на 9 тонн до 1259,60 тонн. Рост рискованных активов продолжился на азиатской сессии. К 10:30 мск Brent +0,78% $110,67, WTI +0,69% $100,83, медь +0,23%, никель +0,3%, золото +0,65%, платина +0,2%, серебро без изменений.

Из существенной статистики на предстоящий день можно выделить: в 11:00 мск индекс потребительского доверия Германии GFK, в 11:45 индекс потребительского доверия во Франции за январь, в 17:30 заказы на товары длительного пользования в США за декабрь и число первичных обращений за пособиями по безработице, в 19:00 мск продажи нового жилья в США за декабрь, а также индекс опережающих экономических индикаторов. Внешний фон пока позитивный: нефть в плюсе, промышленные металлы растут, сырьевые валюты немного укрепляются. Единственно, в Азии рынки чувствуют себя менее уверенно. Эйфория от решения ФРС имеет краткий период действия, а недельный график ММВБ, если неделя завершится на текущих уровнях, говорит о сильной перекупленности.

#382

Отправлено 26 Январь 2012 - 07:19

Анализируем технично: Татнефть

Долгосрочно: боковое движение

С октября 2009 г. шли многочисленные попытки взять уровень 150 р. Но все они были неудачными. Бумага плавно перешла в боковик. В начале 2011 года цена прорвала сопротивление, закрепила прорыв и выросла в район 200 р. Цена скорректировалась к старому боковому каналу и линии поддержки и от этой точки отскоком протестировала максимум. Последующая коррекция пробивает растущий тренд, который начался в 2009 г., и приводит бумагу в старый боковой канал, к нижней границе. Сильный отскок вновь выводит бумагу из бокового канала. Но выйти обратно на тренд пока не получается.

Среднесрочно: рост

Сильное снижение в начале августа 2011 года привело цену к 150 р. Консолидация в диапазоне 150-165 р. мощно пробивается вниз. На уровне чуть выше 120 р. сработала фигура «двойное дно». Бумага отскакивает к зоне сопротивления в районе 170 р. Эта зона работает с момента снижения в августе прошлого года. Коррекции от этого сопротивления формируют наклонную поддержку. Последний отскок от поддержки опять приводит цену к 170 р. Здесь формируется консолидация. Но пока бумага не может прорвать наклонное сопротивление. Наклонная поддержка пока еще тоже находится в рабочем состоянии.

Краткосрочно: консолидация

Хороший рост после шипа в районе 167 р., останавливается, немного не доходя 180 р. Под этим уровнем цена консолидируется в течение последних нескольких дней в форме расширяющегося треугольника. Сопротивление – верхняя граница треугольника - выглядит довольно плотным. Коррекции от него идут с ускорениями. Но при движении вниз плотная поддержка может возникнуть в зоне 170 р. Если же 180 р. прорвут вверх, то рост может пойти ускоренными темпами.

Примечание: под долгосрочной тенденцией мы понимаем тенденцию, существующую в течение года, среднесрочной – в течение квартала, краткосрочной – в течение последних 5 – 10 дней.

Торговые идеи (Сургутнефтегаз)

Идея для короткой позиции:

Текущая волна краткосрочного роста началась в середине января. Рост развивается по линии тренда. На этой неделе прорывы консолидаций уже не выглядят столь заметными и сильными. Резкий рывок вверх после прорыва 28 р. довольно быстро нивелировали. По итогам последних торгов цена пришла к линии тренда. Последняя консолидация напоминает фигуру голова-плечи. В рамках настоящего тренда данная фигура выглядит вполне уместно, но это не значит, что она обязана отработать классически. Если же разрешение будет по классике, вниз, то цена может снизиться к зоне 27 р. Не рекомендуется открывать позицию с начала торгов.

План открытия короткой позиции:

1. Продажа в зоне 27.79 р.,

2. Тейк-профит: зона 27.15 р. и ниже. Для защиты прибыли целесообразно использование скользящих стопов,

3. Стоп-лосс: 28.25 р.

4. Сигнал отменяется, когда цена закрепляется выше уровня 28.3 р.

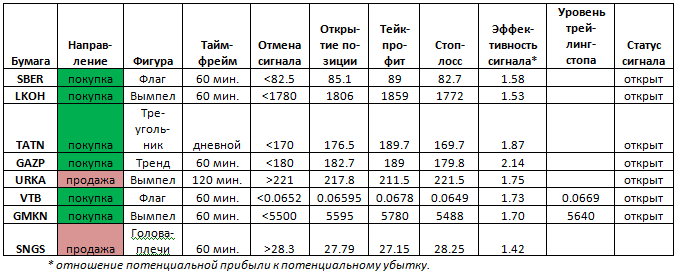

Таблица сигналов.

#383

Отправлено 26 Январь 2012 - 12:27

Российский рынок растет благодаря банковскому сектору, рубль набирает высоту вслед за рискованными активами.

К 16:00 мск индекс ММВБ вырос на +1,17% до 1516,40, а RTS на +2,44% до 1571,30. Утро на российском рынке началось с традиционного в последние дни разрыва вверх. Затем этот разрыв во многом был закрыт. После этого взята отметка 1519 при поддержке банковского сектора, где бурно растут бумаги «Сбербанка» и «ВТБ». Объемы явно превышают средние, но основная часть этого объема была выбрана на закрытие разрыва. Иными словами, объем рос не на росте покупок, а на фиксации прибыли. «Голубые фишки» торгуются неравномерно. Нефтегазовый сектор не поддерживает ралли, которое обеспечивается за счет банковского сектора: «Газпром» +0,04%, «Роснефть» +0,02%, «ЛУКОЙЛ» -0,17%, ГМК «Норникель» +2,24%, «Северсталь» +2,9%, «Сбербанк» +3,53%, «ВТБ» +5,12%, «ИРАО» +0,82%. Из прочих историй можно выделить: «Возрождение» +6,77%, «МРСК СК» +5,39%, «Соллерс» +5,09%, а также «Иркутскэнерго» -2,38%, «Верхнесалд» -1,5%. Технически, индекс ММВБ отрабатывает движение к сопротивлению 1530. Однако каждый разрыв вверх завершается ростом объема торгов, который не приводит к росту индексов, а ведет к закрытию гэпов. Фактически, за январь индекс ММВБ вырос более чем на 7%, что для месячной динамики рынка вполне много. Индекс вышел в плюс по сравнению с концом ноября. Поэтому столь бурное движение рынка может спровоцировать фиксацию прибыли частью игроков.

Российский рубль вновь укрепляется против доллара США и немного слабеет против евро. Дефицит рублевой ликвидности в банковской системе продолжил расти на фоне традиционных налоговых выплат в конце месяца. Однодневная ставка MosPrime выросла на 18 базисных пункта до 6,03%. К тому же нефть немного ожила в Лондоне и попыталась закрепиться выше отметки $111 за баррель Brent, что также стоит считать фактором поддержки российской валюты. Однако укрепление рубля происходит уже длительный период и все технические цели на это движение оказались исполнены. Фьючерс на USD-Rub падал ниже 30,50. Стоит также отметить прогноз МВФ о том, что экономика РФ будет расти на 3,5%-4% в ближайшие годы. К 16:00 мск доллар слабел к рублю на -1,37% до 30,299, а евро укреплялся на +0,18% до 39,847.

В Европе также наблюдалась позитивная динамика. Рынок с удовлетворением встретил решение ФРС о возможном сохранении ставки на рекордно низком уровне до 2014 года. Кроме того, информационные агентства сообщают о возможности скорого достижения соглашения между Грецией и частными кредиторами. Основной рост на европейских рынках происходил в бумагах сырьевых компаний. BHP Billiton подрастали на +3%. Италия разместила бонды на сумму 5 млрд евро, или по максимальному плану размещения. Спрос превысил предложение в 1,8 раза. К 16:00 мск Британский FTSE 100 подрастал на +1,05%, а германский DAX 30 на +1,32%.

Существенных новостей по нефти нет, но обещания ФРС остаются главным поводом для роста, хотя он оказался куда скромней, чем в драгоценных металлах. Промышленные металлы возобновили рост после утренней заминки и медь на этом фоне показала максимум в январе. Да и золото также покоряет максимальные значения января. В остальном, других идей, кроме обещаний ФРС, на рынке нет. Возможно, что вечерний блок американской статистики немного изменит ситуацию. К 16:00 мск Brent +1,06% $110,97, WTI +0,79% $100,18, медь +1,6%, никель +2,2%, золото +1,08%, серебро +0,97%.

На вечер остаются данные по американской экономике: в 17:30 заказы на товары длительного пользования в США за декабрь и число первичных обращений за пособиями по безработице, в 19:00 мск продажи нового жилья в США за декабрь, а также индекс опережающих экономических индикаторов. Внешний фон вполне позитивный. Настроения на рынках определились еще накануне. Нефть растет, металлы растут, европейские рынки в плюсе, сырьевые валюты укрепляются. Однако подобная тенденция сохраняется достаточно долго. Из рисков стоит отметить, что российский рынок не смог продвинуться заметно выше, чем утренний гэп, да и основной объем сделок прошел на внутридневном снижении индексов. Поэтому можно ожидать роста желания по фиксации прибыли на текущих уровнях. Блестящий январь может смениться нервным февралем.

#384

Отправлено 27 Январь 2012 - 09:42

Азиатские рынки начинают день неуверенно. Рискованные активы слабеют против доллара.

По итогам торгов 26 января, индекс ММВБ вырос на +1,06% до 1514,72, а RTS на +2,54% до 1573,04 пункта. В течение торгового дня индекс ММВБ поднимался выше 1519 пунктов. Однако первую половину провел в нисходящей динамике. Значительная часть объема внутри дня была выбрана на закрытии утреннего разрыва вверх. Именно тот факт, что значительные объемы торгов не привели к продолжению роста, наталкивает на мысли о желании игроков зафиксировать прибыль. Рост поддерживался двумя секторами, а именно банковским и металлургическим. При этом в Европе и США банковский сектор оказался под давлением. Виной всему заявления о том, что успешное преодоление греческого кризиса может предоставить окно для осуществления приватизации части государственного пакета акций «Сбербанка». Нефтегазовый сектор, напротив, тормозил рынок: «Газпром» -0,24%, «Роснефть» +0,64%, «ЛУКОЙЛ» -0,67%, ГМК «Норникель» +1,91%, «Северсталь» +2,78%, «Сбербанк» +3,85%, «ВТБ» +5,41%, «Русгидро» +3,02%. Из прочих историй можно отметить: «Возрождение» +13,49%, «Мечел» +6,42%, «Холдинг МРСК» +6,42%, а также «ПИК» -2,57%, «Иркутскэнерго» -2,49%, «Верхнесалд» -2,47%. Технически, если неделя закрывается на текущих уровнях, то это будет пятая подряд растущая неделя на российском рынке. Соответственно, рынок демонстрирует значительную перекупленность, которая требует коррекции, или консолидации. Из негативных признаков для «быков» можно отметить рост объема на уровнях выше 1500 ММВБ. Иными словами, после открытия дня с гэпом, рынок испытывает затруднения с ростом. Обычно это характерно для периодов, когда игроки фиксируют прибыль. Поэтому вновь можно вспомнить о том, что 1530-1550 является сопротивлением, а поддержки по рублевому индексу располагаются на 1460-1440, а далее уже на 1380-1390.

Американские индексы завершили день потерями. Прежде всего статистика. Число первичных обращений за пособиями по безработице выросло на прошлой неделе на 21 тыс. до 377 тыс. Впрочем, статистика по безработице была компенсирована заказами на товары длительного пользования, которые в декабре выросли на 3,0%, что оказалось значительно лучше прогнозов. Продажи нового жилья в декабре снизились на -2,2%, а индекс опережающих экономических индикаторов вырос лишь на +0,4% вместо ожидаемых +0,7%. Основные потери рынку принес банковский сектор -3,3%. В итоге, DJIA упал на -0,17% до 12734,63, а SNP 500 на -0,57% до 1318,43 пункта. Если говорить о техническом анализе, то накануне 14-дневный RSI для SNP 500 вырос выше 70, что расценивается многими игроками в качестве сигнала о перекупленности рынка. При этом DJIA в ходе торгов поднимался до максимального значения с мая 2008 года. За январь SNP 500 вырос на 4,8%. Уровень оптимизма близок к историческим максимумам, что также указывает на вероятность коррекции. С другой стороны, накануне европейский STOXX 600 индекс поднялся выше 20% от минимальных значений осени, что говорит о зарождении «бычьего» рынка. Тем не менее, если вернуться к SNP 500, то индекс вернулся под линию сопротивления 1320-1323 и может продолжить нисходящее движение до 1290-1300. Если же падение продолжится, то следующая поддержка возникает на 1250-1260.

Торги в Азии проходили с переменным успехом. Индекс MSCI Asia-Pacific колебался вокруг отметки закрытия предыдущего дня. За неделю индекс прибавил более 1,5%, а неделя эта уже шестая подряд растущая, что также заставляет спекулянтов проявлять осторожность в покупках. Стержневой показатель инфляции в Японии снизился в декабре на -0,1%, а в токийском регионе на -0,3%.

Нефть в Азии пыталась немного подрасти. Основные надежды были связаны с тем, что в пятницу публикуются данные по ВВП США за IV квартал, которые могут показать значительный рост экономики. Впрочем, промышленные металлы не испытывали лишних иллюзий. Драгоценные также корректировались после бурного роста в предыдущие сутки. Меж тем, инвестиционный спрос на золото немного оживился. Резервы SPDR Gold Trust выросли накануне на 1,5 тонны до 1261,11 тонны.

Из существенной статистики на предстоящий день можно выделить: в 17:30 первая оценка ВВП США за IV квартал 2011 года, в 18:55 мск индекс потребительской уверенности Университета Мичигана. Ситуацию на торгах пока нельзя назвать позитивной: нефть вблизи уровня закрытия предыдущего дня, промышленные и драгоценные металлы в значительном минусе, азиатские индексы также тяготеют к нисходящей динамике, а на валютном рынке происходит укрепление иены.

#385

Отправлено 27 Январь 2012 - 12:16

Греки могут договориться с частными кредиторами на выходных, Италия разместила значительный объем облигаций, а вот в России возобновился отток средств из фондов. Меж тем, рискованные активы возобновили рост.

К 16:00 мск индекс ММВБ снижался на -0,03% до 1514,23, а RTS на -0,19% до 1570,09. Торги в последний торговый день недели проходят в узком диапазоне. Объемы упали по сравнению с предыдущим днем. Из корпоративных новостей можно отметить, что Глава группы ВТБ Андрей Костин сообщил об удвоении прибыли в 2011 г. по сравнению с 2010 г. Агентство Fitch подтвердило рейтинг «ЛУКОЙЛ» на уровне BBB-. В остальном, рынок находился в достаточном равновесии. «Голубые фишки» повторяли движения предыдущего дня, когда нефтегазовый сектор был под давлением, а банки дорожали, но все же смотрелись хуже рынка: «Газпром» -0,5%, «Роснефть» -0,13%, «ЛУКОЙЛ» +0,06%, ГМК «Норникель» +1,11%, «Северсталь» -0,5%, «Сбербанк» +0,55%, «ВТБ» -0,45%, «ИРАО» -1,22%. Из прочих историй можно отметить: «Соллерс» +5,52%, ТГК-2 +4,38%, ТГК-1 +1,76%, а также «Мечел» -4,48%, привилегированные «Ростелеком» -3,8%. Технически, можно уже говорить, что рынок имеет шанс закрыть пятую неделю подряд ростом. Это создает заметную перекупленность на недельном графике, что и объясняет желание многих игроков зафиксировать прибыль на текущих уровнях. Более того, в аналогичном положении находятся многие зарубежные рынки. Так, MSCI Asia-Pacific и STOXX 600 подрастают шестую неделю подряд, а американский Dow Jones накануне достигал максимального значения с мая 2008 г. Поэтому вероятность коррекции нельзя исключать, как, впрочем, и усиления этой вероятности под влиянием нерезидентов.

Российский рубль немного корректировал свое недельное укрепление. Как оказалось, это укрепление исключительно проходило на фоне дефицита рублевой ликвидности в банковской системе, а не покупок нерезидентов. Согласно данным EPFR, на неделе, завершившейся 25 января, отток средств из фондов, инвестирующих в активы РФ и СНГ, составил $43 млн против притока в $13 неделей ранее. В пятницу однодневная ставка MosPrime также выросла, но уже на скромные 4 базисных пункта до 6,07%. Нефть слабо участвовала в укреплении российской валюты, так как большую часть недели демонстрировала нисходящую динамику. К 16:00 мск доллар укреплялся к рублю на +0,26% до 30,28, а евро на +0,03% до 39,81.

Ситуация в Европе определялась ожиданиями размещения итальянских бондов и новостями с переговоров Греции и частных кредиторов. Италия смогла разместить 11 млрд евро в 6-ти месячных векселях. Спрос превысил предложение в полтора раза, а доходность сократилась до 1,969% против 3,251% в декабре. Рынок, безусловно, воспринял результаты позитивно, но после 3-х летних кредитов ЕЦБ на сумму в 489 млрд евро иного было ожидать сложно. С греческого направления также поступили позитивные вести. Комиссар Еврокомиссии по экономике Олли Рен сообщил, что Греция и частные кредиторы могут достичь соглашения о частичном списании долга страны уже на этих выходных. К 16:00 мск британский FTSE 100 снижался на -0,15%, а германский DAX 30 подрастал на +0,29%.

Нефть вновь попыталась вернуться выше $111 в Лондоне, а в Нью-Йорке выше $100 за баррель. Трейдеры ссылаются на свои ожидания успешного преодоления долгового кризиса в Европе, а также на позитивную американскую статистику и обещания ФРС удерживать ставку на рекордно низком уровне до 2014 года. Промышленные металлы ликвидировали утреннее падение и начали дорожать, но золото и серебро остались под легким давлением, так как их защитные функции не пользуются повышенным спросом, когда проблемные должники еврозоны не испытывают сложностей с размещением своих облигаций. К 16:00 мск Brent +0,53% $111,38, WTI +0,47% $100,17, медь +0,67%, никель +0,16%, золото -0,16%, платина +0,26%, серебро -0,43%.

Ключевая статистика в пятницу придет из Америки: в 17:30 первая оценка ВВП США за IV квартал 2011 года, в 18:55 мск индекс потребительской уверенности Университета Мичигана. Внешний фон на вечерний отрезок заметно улучшился по сравнению с утренними часами: нефть растет, промышленные металлы в плюсе, европейские индексы также пытаются расти, а сырьевые валюты укрепляются. Тем не менее, особого желания расти у российского рынка не наблюдается. График мечется вокруг точки закрытия предыдущего дня, что неудивительно после пяти недель в плюсе. Все же вероятность фиксации прибыли исключать нельзя.

#386

Отправлено 30 Январь 2012 - 08:08

За последний месяц рынки совершили мощный бросок вверх, взяв значимые уровни, и, достигнув сильных уровней сопротивления. Впереди вновь сложная неделя и поводы для волнения. Одним из главных вопросов является возможная коррекция, или продолжение ралли без остановки.

Для начала итоги недели. Индекс ММВБ вырос с 1491,15 пунктов до 1508,04. Это уже пятая подряд неделя в плюсе. Американский SNP 500 завершил четвертую подряд неделю в плюсе, европейский STOXX 600 завершил шестую неделю подряд в плюсе, как и азиатский MSCI Asia-Pacific. Более того, Dow Jones на прошедшей неделе доходил до максимального значения с мая 2008 г., но не смог удержаться и завершил неделю в минусе на -0,5% относительно предыдущей недели. Пара EUR-USD поднималась выше $1,32. Виной всему надежды на то, что в ближайшее время Греция сможет договориться с частными кредиторами, что снимет напряженность с долговых рынков. Впрочем, долговые рынки в Европе чувствовали себя вполне позитивно, демонстрируя снижение доходностей по облигациям проблемных стран.

Предстоящая неделя вряд ли будет простой. В конце пятидневки нас ожидают данные по рынку труда в США. В последнее время статистика из Америки отличается повышенным оптимизмом, что стимулирует аппетиты к риску, даже если в Европе ожидается рецессия. В четверг и пятницу также поступят данные по ISM США в производственной и непроизводственной сферах. Во вторник ожидаем Чикаго PMI, а в четверг традиционные данные по первичным обращениям за пособиями по безработице за прошлую неделю. Впрочем, еще во вторник предстоит переварить Conference Board индекс потребительской уверенности, который может оказаться менее позитивным, чем схожий индекс Университета Мичигана. В четверг 2 февраля также состоятся заседания Банка Англии и ЕЦБ.

Впрочем, кроме макроэкономики, на предстоящей неделе вновь отчитывается более 100 компаний, чьи акции входят в расчет SNP 500. До сих пор, отчитавшиеся компании в 65% случаях превосходили средние ожидания аналитиков. Однако эти ожидания были заранее занижены. Риск новых отчетов может быть наложен на достаточно средние результаты всей американской экономики за IV квартал. Во-первых, рост составил 2,8% при ожиданиях 3,0%. Во-вторых, значительная доля этого роста пришлась на увеличение складских запасов, что может быть свидетельством снижения спроса и перепроизводства. Тем не менее, на неделе отчитываются такие гиганты, как Exxon Mobil, Amazon.com и Pfizer Inc.

Позитивным сигналом для российского рынка могут стать заявления из Давоса. В частности, Кирилл Дмитриев, возглавляющий Российский фонд прямых инвестиций, заявил, что в феврале будет объявлено о трех крупных сделках, предусматривающих совместные инвестиции $10 млрд фонда вместе с иностранными партнерами в Российские активы. С другой стороны, на рынке создалась весьма противоречивая ситуация. Рубль заметно укрепился против доллара за январь и может растерять часть своих завоеваний на фоне ослабления дефицита ликвидности в банковской системе. На прошлой неделе однодневная ставка MosPrime резко повысилась, а в один из дней подпрыгнула сразу на 57 базисных пункта. Ослабление дефицита рублевой ликвидности должно позитивно сказаться на акциях, но ослабление самого рубля может привести к другому эффекту. К тому же интерес нерезидентов к рынку остается слабым. В пятницу стало известно, что на неделе, завершившейся 25 января, фонды, инвестирующие в активы РФ и СНГ, потеряли $43 млн. Таким образом, за четыре недели приток составил всего $2 млн.

Стоит отметить, что по многим активам наблюдается заметная перекупленность. Медь торгуется выше $8500, евро за январь отыграл 4%, SNP 500 прибавил более 4,5%, да и российский ММВБ прибавил почти 100 пунктов, или более 7% относительно конца 2011 года. Поэтому на графиках начали проявляться дивергенции, которые отражают желание некоторых игроков зафиксировать прибыль, или, как минимум, сократить риски по позициям с кредитным плечом.

Однако очередная торговая пятидневка начнется с саммита Евросоюза, который пройдет на фоне масштабных забастовок в Бельгии. 30 января Италия размещает среднесрочные облигации. На греческом направлении также могут возникнуть осложнения. Стало известно, что Германия требует право Вето по бюджетным вопросам Греции, что может расколоть политическую коалицию Лукаса Пападемоса и осложнить дальнейшее принятие мер экономии. Впрочем, Пападемос заявил в минувшие выходные, что частные кредиторы и Афины близки к заключению соглашения о списании и конвертации части долга. Так или иначе, но начало недели получается весьма нервным.

Азиатские площадки встретили понедельник тенденцией к снижению. Индекс MSCI Asia-Pacific терял -0,3% к середине торгов. Сырьевые рынки также находились под давлением. Пока Brent -0,38% $111,03, WTI -0,56% $99, медь -1,1%, никель -0,9%, золото почти без изменений, платина -0,8%, серебро -0,7%.

Из статистики на понедельник можно отметить: в 14:00 индекс экономических ожиданий, индексы ожиданий в сфере услуг и промышленности еврозоны в январе, в 17:30 мск индекс деловой активности ФРБ Чикаго и личные расходы/доходы американцев.

#387

Отправлено 30 Январь 2012 - 12:21

Рынки корректируются на неопределенности в греческом вопросе. Доллар укрепляет свои позиции против рискованных активов.

К 16:00 мск индекс ММВБ снижался на -0,72% до 1497,21, а RTS на -1,08% до 1548,89. Утро российский рынок встретил легким снижением, которое постепенно переросло в более сильное на фоне укрепления доллара и падения европейских индексов. Неопределенность с греческим вопросом и общая перекупленность рынков заставляют спекулянтов фиксировать прибыль. Индекс ММВБ снижался почти до 1493 пункта. Существенных корпоративных новостей нет, поэтому тон торгам задает Европа. Впрочем, «Газпром» увеличил экспорт газа в западную Европу на 13,5% в 2011 году. «Голубые фишки» преимущественно смотрелись слабее рынка: «Газпром» -0,52%, «Роснефть» -1,1%, «ЛУКОЙЛ» +0,39%, ГМК «Норникель» -1,62%, «Северсталь» -0,79%, «Сбербанк» -1,37%, «ВТБ» -0,86%, «Русгидро» -2,06%. Из прочих историй можно выделить: «Аптеки 36и6» +4,37%, ТГК-9 +1,16%, «АвтоВАЗ» +1,1%, а также ТГК-13 -5,83%, «ПИК» -3,0%, «Возрождение» -2,9%. Технически, уровень 1490 ММВБ является первой поддержкой на пути коррекции. При прохождении кластера 1480-1490 поддержки возникают на 1440-1460. Объем торгов заметно снизился по сравнению с прошлой неделей, что указывает на отсутствие агрессивности в текущей коррекции.

Российский рубль слабел против доллара США и евро. Отсутствие аппетитов к рискам на глобальном рынке выражается в давлении на сырьевые валюты. Да и основной предмет российского экспорта – нефть – застыла вблизи $110-$111 уровня. Дефицит рублевой ликвидности ослаб, но однодневная ставка MosPrime вновь выросла, но лишь на 2 базисных пункта до 6,07%. На рубль также оказывает моральное воздействие то, что нерезиденты пока не спешат на российский рынок. По данным EPFR, на неделе, завершившейся 25 января, отток средств из фондов, инвестирующих в активы РФ и СНГ, составил $43 млн против притока в $13 млн неделей ранее. К 16:00 мск доллар укреплялся к рублю на +0,44% до 30,424, а евро на +0,32% до 39,922.

Снижение в Европе частично связано с корпоративными отчетами. Компания Philips отчиталась хуже прогнозов. Под давлением также банковский сектор, который пострадает, как в случае дефолта Греции, так и значительных списаний долга в добровольном порядке. ВВП Испании снизился в IV квартале 2011 года на -0,3%, индекс экономического доверия к экономике Еврозоны вырос в январе на 0,6 пункта до 93,4 пункта. Меж тем, доходности по облигациям Португалии резко выросли: по 5-летним до 19,961%, а по 10-летним до 15%. Италия разместила 5-летние облигации на сумму 3,574 млрд с доходностью 5,39%. При этом доходности по уже размещенным облигациям также подросли. По 5-летним на 39 базисных пункта до 5,16%, а по 10-летним на 29 базисных пункта до 6,18%. Спекулянты находятся в ожидании решений европейского саммита, который начнется 30 января в Брюсселе. Кроме греческих проблем, европейские лидеры будут обсуждать расширение механизмов финансовой поддержки, а также новое финансовое соглашение, призванное повысить бюджетную дисциплину в союзе. К 16:00 мск британский FTSE 100 снижался на -0,86%, а германский DAX 30 на -0,72%.

Нефть, металлы, драгоценные металлы находятся под давлением. При этом нефть снижается в меньшей степени, хотя Южная Корея временно отложила вопрос принятия санкций против Ирана. Делегация МАГАТЭ появилась в Тегеране, чтобы провести очередные переговоры и проверки по иранской ядерной программе. Меж тем, парламент Ирана отложил рассмотрения вопроса об одностороннем прекращении экспорта нефти в Евросоюз и в страны, поддерживающие санкции. К 16:00 мск Brent -0,17% $111,27, WTI -0,48% $99,08, медь -1,9%, никель -1,6%, золото -0,75%, платина -1,1%, серебро -2%.

Из статистики на вечер остается: в 17:30 мск индекс деловой активности ФРБ Чикаго и личные расходы/доходы американцев. Внешний фон на вечер достаточно негативный, хотя заявления из Брюсселя могут поменять настроения достаточно быстро. Тем не менее, нефть в минусе, металлы в минусе, сырьевые валюты заметно слабеют, а европейские индексы под значительным давлением. Вероятно, что закрытие российского рынка состоится в негативной зоне, а интригой дня станет уровень 1500 пунктов по ММВБ. Закрытие ниже 1490 можно будет считать негативным сигналом на продолжение коррекции.

#388

Отправлено 31 Январь 2012 - 08:56

Греческая тема остается главным фактором влияния на рынок. Ожидания провала, или прогресса на переговорах Афин с частными кредиторами меняют настроения спекулянтов. Новый день оказался более оптимистичным.

По итогам торгов 30 января, индекс ММВБ снизился на -0,78% до 1496,30, а RTS на -1,23% до 1546,59 пункта. Российский рынок провел день в минусе и в моменте перед закрытием даже попытался прорваться через поддержку 1490. Объемы торгов вновь упали ниже средних значений за последние месяцы. Существенных корпоративных новостей не было, а по этой причине рынок был подвержен влиянию внешних факторов. «Голубые фишки» завершили день чуть лучше рынка, если не говорить о банковском секторе: «Газпром» -0,41%, «Роснефть» -1,4%, «ЛУКОЙЛ» +0,23%, ГМК «Норникель» -1,71%, «Северсталь» -0,23%, «Сбербанк» -2,07%, «ВТБ» -1,08%, «ИРАО» -0,19%. Из прочих историй можно выделить: «КамАЗ» +12,5%, «АвтоВАЗ» +6,35%, «Аптеки 36и6» +4,76%, а также «Распадская» -4,53%, ТГК-13 -4,36%. Технически, движение вниз по индексам можно рассматривать в качестве консолидации вблизи сильного уровня сопротивления 1530-1550. Пока индекс ММВБ не опустился ниже кластера 1480-1490, где в последние месяцы были многочисленные закрытия, а также наблюдались развороты, как вверх, так и вниз, говорить о существенной коррекции нельзя. На недельном графике ММВБ есть некоторая перекупленность, но на дневном она отсутствует. Вероятно, что внешний фон вновь станет определяющим в движении рынка, но необходимо следить за объемами. Если при приближении к 1500 и далее будет возрастать объем и преобладать продажи, то какого-либо роста в ближайшее время не будет.

Фондовые индексы США завершили день незначительным снижением. Личные доходы американцев выросли в декабре на 0,5%, а вот фактические расходы лишь на 0,1%. Впрочем статистика мало оказывала влияния на рынок. Спекулянты ждали новостей из Брюсселя, где начал работу саммит Евросоюза. Премьер-министр Греции Лукас Пападемос заявил, что вариант с внешним контролером финансов является неприемлемым. Его также поддержал председатель еврогруппы министров финансов Жан-Клод Юнкер. Президент Франции Николя Саркози сообщил, что переговоры между Грецией и частными кредиторами значительно продвинулись и соглашение может появиться уже в ближайшее время. Пессимизм на рынке компенсировали технологические компании, а давление проходило по банковским бумагам и акциям энергетических компаний. В итоге, DJIA снизился на -0,05% до 12653,72, а SNP 500 на -0,25% до1313,01. Технически, индекс SNP 500 находится в краткосрочном нисходящем тренде, но говорить о более сильной коррекции можно лишь при снижении за отметку 1290. При этом позитив на рынке может поставить вопрос об обновлении максимального значения за последние месяцы. Так или иначе, но и по индексу SNP 500 намечается некоторая консолидация, выход из которой также может быть сильным.

Торги в Азии проходили с переменным успехом. Индекс MSCI Asia-Pacific испытывал трудности с определением направления и многократно уходил в минус, но к середине торгов все же вышел в плюс на 0,4%. Промышленное производство Японии в декабре, по предварительной оценке, выросло на 4% при ожиданиях 3%. Однако ожидания на месяц вперед оказались на уровне 2,5% по сравнению с 4,8% месяцем ранее. Одной из историй в Китае стали слухи о том, что власти могут разрешить пенсионным фондам инвестировать в акции китайских компаний. По информации Securities Times, до 580 млрд юаней может быть выделено на инвестиции.

Существенных историй для рынка нефти нет. Спекулянты реагируют на ослабление доллара и на позитивную статистику из Японии. Рост производства в Японии также поддерживает металлы. Золото в последние дни также испытывает повышенное внимание со стороны инвесторов. Резервы SPDR Gold Trust выросли до 1271,09 тонн. К 12:00 мск Brent +0,62% $111,44, WTI +0,47% $99,25, медь почти без изменений, никель +0,15%, золото +0,19%, платина +0,44%, серебро +0,23%.

Из существенной статистики на предстоящий день можно выделить: в 14:00 мск уровень безработицы в еврозоне, в 18,00 мск индексы S&P/Case-Shiller цен на жилье в США за ноябрь, в 18:45 Чикагский индекс деловой активности, в 19:00 индекс потребительского доверия Conference Board за январь. Внешний фон пока нейтрально-позитивный: нефть в плюсе, промышленные металлы пытаются расти, сырьевые валюты немного укрепляются, хотя азиатские индексы чувствуют себя менее уверенно.

#389

Отправлено 31 Январь 2012 - 12:19

Рынки завершают январь ростом. Рискованные активы укрепляются к доллару. Рубль вновь тестирует минимальные значения месяца на фоне оживления котировок нефти.

К 16:00 мск индекс ММВБ вырос на 1,12% до 1513,03, а RTS на +2,15% до 1579,90. Концовка месяца на российском рынке может оказаться позитивной. После открытия с разрывом вверх была предпринята попытка обновления максимальных значений января. Если в RTS это удалось, то ММВБ не дотянул один пункт до повторения прежнего пика. При этом Средний объем торгов выбирался постепенно, но рынок так и не показал устойчивого роста. Опережающая динамика RTS связана, естественно, с укреплением рубля против доллара. Из корпоративных новостей можно отметить, что совет директоров ТГК-9 одобрил продажу Богословской ТЭЦ в пользу компании «РусАл». В остальном, «голубые фишки» торговались на уровне рынка: «Газпром» +0,78%, «Роснефть» +1,51%, «ЛУКОЙЛ» +0,01%, ГМК «Норникель» +1,54%, «Северсталь» +1,38%, «Сбербанк» +1,53%, «ВТБ» +1,15%, «Русгидро» +2,98%, «ИРАО» +1,38%. Из прочих историй можно выделить: «МРСК СК» +7,82%, «Холдинг МРСК» +6,38%, «МРСК ЦП» +4,65%, а также «Система» -1,15%, «Магнит» -1,1%. Технически, индекс ММВБ вновь приблизился к сопротивлению 1530-1550, где остановился осенний рост и началась коррекция ноября-декабря. Данный уровень является весьма сильным, поскольку около 1550 проходит линия 50% коррекции в диапазоне минимальных и максимальных значений 2011 года. Поэтому без существенных внешних и внутренних идей будет весьма сложно его преодолеть.

Российский рубль значительно укреплялся к доллару вслед за своими сырьевыми коллегами и евро. Дефицита рублевой ликвидности на рынке нет, поэтому однодневная ставка MosPrime резко упала на 60 базисных пункта до 5,47%. Впрочем, покупка рубля поддерживалась растущей ценой на Brent, которая приближалась к $112 за баррель. К 16:00 мск доллар слабел к рублю на -1,1% до 30,09, а евро на -0,44% до 39,705.

Европейский STOXX 600 индекс завершает январь ростом более чем на 4%, что является лучшим стартом в январе с 1998 года. Позитивные настроения обусловлены тем, что большинство членов Евросоюза поддержали новый финансовый договор, предусматривающий санкции против тех государств, которые раздувают бюджетный дефицит. Кроме того, было решено начать работу Европейского стабилизационного механизма уже с 1 июля, или на год раньше, чем планировалось. Впрочем, Великобритания и Чехия не поддержали новый финансовый договор, ограничивающий фискальную независимость государств. Безработица в еврозоне составила 10,4% в декабре, что совпало с ожиданиями. В Германии безработица снизилась в январе до 6,7% с 6,8% месяцем ранее. С другой стороны, Федеральное агентство по трудоустройству сообщило о росте безработицы до 7,3%, или увеличение числа безработных на 302 тыс. Новости об одобрении нового договора фискальной дисциплины позитивно сказались на облигационном рынке. Доходность по 10-летним итальянским облигациям опускалась ниже 6%. К 16:00 мск британский FTSE 100 подрастал на +0,92%, а германский DAX 30 на +0,89%.

Сырьевые активы следуют за прочими рынками. Слабый доллар, надежды на преодоление европейского кризиса дополняются факторами риска добычи в южном Судане, а также Нигерии. За январь Brent подорожала более чем на 4% на фоне эскалации напряженности в Персидском заливе. К 15:00 контракт Brent совершил бросок к $113, но затем вновь откатился в район $112. Промышленные металлы также находились в режиме роста. К 16:00 мск Brent +1,35% $112,25, WTI +1,53% $100,29, медь +1,1%, никель +0,4%, золото +0,57%, платина +0,6%, серебро +0,8%.

На вечер остается большой блок статистики из Америки: в 18,00 мск индексы S&P/Case-Shiller цен на жилье в США за ноябрь, в 18:45 Чикагский индекс деловой активности, в 19:00 индекс потребительского доверия Conference Board за январь. Внешний фон на вечерний отрезок торгов весьма позитивный: нефть в плюсе, металлы в плюсе, сырьевые валюты укрепляются, фондовые индексы в Европе растут. Однако необходимо отметить, что российский рублевый индекс ММВБ не торопится обновлять максимальное значение января. С другой стороны, рост от начала года приближается к 8%, а по RTS составляет двузначное число. Объемы после середины дня снизились, и какой-либо решимости игроков к взятию новых максимумов не наблюдается. Поэтому необходимо проявлять осторожность, так как позитивные настроения могут смениться на желание зафиксировать прибыль.

#390

Отправлено 01 Февраль 2012 - 12:56

Рынки встретили февраль ростом. Доходности по облигациям проблемных стран снижаются, доллар возобновил ослабление, а рискованные активы рост.

К 16:30 мск индекс ММВБ вырос на +1,38% до 1534,85, а RTS на +0,91% до 1591,71. После утренней заминки, когда индекс ММВБ опустился к 1504 пунктам, на рынок вернулись покупатели, которые реагировали на позитивную динамику европейских индексов. Нашлось объяснение тому, почему накануне акции «Русгидро» резко взлетели в цене. Глава ВЭБ Владимир Дмитриев заявил, что наблюдательный совет ВЭБ рассмотрит вопрос о докапитализации ОАО «Русгидро» и покупке 11% акций компании за 64 млрд рублей. «Газпром» в январе-сентябре 2011 года увеличил прибыль на 41,3% по МСФО до 923,6 млрд рублей. «Голубые фишки» смотрелись немного слабее рынка, хотя банковский сектор и энергетические компании показывали более сильный рост: «Газпром» +1,22%, «Роснефть» +1,01%, «ЛУКОЙЛ» +1,13%, ГМК «Норникель» +1,14%, «Северсталь» +0,98%, «Сбербанк» +1,56%, «ВТБ» +1,86%, «Русгидро» +2,27%. Из прочих историй можно выделить: ОГК-2 +5,1%, «Холдинг МРСК» +5,05%, ОГК-1 +4,29%, а также «КамАЗ» -2,97%, «Иркутскэнерго» -1,9%, «АвтоВАЗ» -1,76%. Технически, позитивная динамика европейских индексов позволила российскому рынку обновить максимальные значения текущего года. Индекс ММВБ пробивал сопротивление 1530, после которого он имеет значительные шансы протестировать уровень 1550. Затем, если состоится пробой, впереди нет сильных уровней вплоть до 1620-1650. Однако это будет означать, что за месяц с небольшим рублевый индикатор должен пройти путь в 10% прироста. Если же текущая неделя завершится в плюсе, то это уже будет шестая подряд неделя прироста. Объемы вновь увеличились, но на сей раз можно говорить о покупательском интересе, так как с ростом объемов происходит рост рынка.

Российский рубль, тем не менее, слабел к евро и доллару, хотя и смог отыграть часть утренних потерь. Дефицита с рублевой ликвидностью вновь не наблюдается. Однодневная ставка MosPrime вновь снизилась на 62 базисных пункта до 4,87%. Спрос на аукционе Минфина по размещению облигаций федерального займа превысил предложение в 5,5 раза и составил 192,219 млрд рублей при лимите в 35 млрд. Доходность по облигациям с погашением в апреле 2021 года составила 8,25%. Восстановление цены на нефть также способствовало покупке рубля. К 16:30 мск доллар укреплялся к рублю на +0,32% до 30,27, а евро на +0,24% до 39,723.

Европейский STOXX 600 индекс завершил январь приростом на 4%. Февраль индекс также встречает солидной прибавкой более 1%. Вновь основное внимание инвесторов к облигационному рынку. Доходность по 10-летним испанским облигациям упала на 14 базисных пункта до 4,84%, а по аналогичным итальянским на 21 базисный пункт до 5,75%. Инвесторы охотно покупают бумаги Италии и Испании, поскольку такие покупки соответствуют условиям предоставления кредитов ЕЦБ на три года. В феврале также пройдет очередной аукцион по раздаче дешевых долгосрочных кредитов от Европейского Центрального Банка. По оценкам специалистов, более 100 млрд евро из 489 млрд, выданных в кредит европейским банкам, были инвестированы в облигации периферийных стран. Кроме того, поступила информация, что МВФ может разблокировать следующий транш помощи Греции уже в ближайшие дни. Рост потребительских цен еврозоны составил 2,7% в январе. Индекс деловой активности в промышленности еврозоны вырос до 48,8 с 48,7 в декабре, а в Германии поднялся до 51,0 с 50,9. В Великобритании деловая активность в промышленности выросла до 52,1 с 49,6 пункта. Впрочем, промышленники в текущем отчетном сезоне демонстрируют результаты, которые часто оказываются хуже прогнозов. Поэтому на европейских площадках предпочитали покупать акции банков, которые вновь стали лидерами рынка. К 16:30 мск Британский FTSE 100 подрастал на +1,45%, а германский DAX 30 на +2,08%.

Сырьевые активы восстановились после утреннего падения и продолжили рост. Brent в Лондоне вновь приблизилась к $112 на оптимизме фондовых рынков и ослаблении доллара. Металлам приписывают позитивную динамику благодаря китайскому PMI от Федерации менеджеров по логистике и закупкам. Показатель вырос до 50,5 с 50,3 в декабре, хотя ожидалось падение ниже отметки в 50 пунктов. В связи с сырьевым рынком стоит обратить внимание на Baltic Dray Index, который отслеживает стоимость фрахта сухогрузов. Значение индекса составило накануне 680 пунктов. Индекс немного отошел от своих минимальных значений января, но находится на самых низких значениях за год. Всемирная ассоциация производителей стали прогнозировала минувшей осенью, что спрос на сталь в мире увеличится на 5,4% в 2012 году, но последний опрос Bloomberg показал, что основные игроки ждут роста лишь на 4,5%, а также допускают, что спрос может увеличиться всего на 1,2%. В Ассоциации также ожидают, что цены на горячий прокат снизятся в среднем на 5%. К 16:30 мск Brent +0,94% $112,02, WTI +0,74% $99,21, медь +0,62%, никель -0,1%, золото +0,45%, платина +1,84%, серебро +1,58%.

На вечер остается большой блок статистики из США: в 17:15 данные по рынку труда в США от ADP Services (ожидается 185 тыс. новых рабочих мест), в 19:00 индекс ISM США в производственной сфере и расходы на строительство, в 19:30 мск данные по запасам и потреблению нефти и нефтепродуктов от Минэнерго США. Внешний фон значительно улучшился по сравнению с утренними часами. Нефть в плюсе, металлы также пытаются расти, сырьевые валюты укрепляются, а европейские индексы демонстрируют позитивную динамику. Преодоление сопротивления 1530 по ММВБ открывает возможность тестирования сильного сопротивления 1550. Возможно, что событие состоится на ближайших сессиях, если американские данные поддержат рост. С другой стороны, слишком активное повышение индекса может спровоцировать фиксацию прибыли и попытки играть в противоход.

#391

Отправлено 02 Февраль 2012 - 06:47

Фондовые рынки не испытывают проблем с ростом на фоне успокоения европейского долгового кризиса и значительных вливаний ликвидности. Февраль начался с повсеместного аппетита к риску. Впрочем, новый торговый день начинается небольшими продажами сырьевых активов.

По итогам торгов 1 февраля, индекс ММВБ вырос на +1,67% до 1539,36, а RTS на +1,41% до 1599,56 пункта. Торговый день начинался продажами, но позитивная динамика внешних рынков заставила российских спекулянтов поменять свой настрой. Во второй половине дня был взят уровень сопротивления 1530, но покупки на этом не остановились. «Газпром» с января по сентябрь 2011 года увеличил прибыль на 41,3%, а ВЭБ может докапитализировать «Русгидро» и купить до 11% акций компании на 64 млрд рублей. «Голубые фишки» смотрелись сильнее рынка в банковском секторе и энергетике, а вот нефтегазовый испытывал сложности: «Газпром» +0,95%, «Роснефть» +1,14%, «ЛУКОЙЛ» +1%, ГМК «Норникель» +1,36%, «Северсталь» +0,21%, «Сбербанк» +2,86%, «ВТБ» +1,7%, «Русгидро» +1,71%, «ИРАО» +4,71%. Из прочих историй можно выделить: ОГК-1 +7,76%, ОГК-2 +6,68%, «ФСК ЕЭС» +5,69%, а также «КамАЗ» -3,55%, «Иркутскэнерго» -2,27%, «АвтоВАЗ» -1,93%. Технически, индекс ММВБ приближается к сильному сопротивлению 1550, где чуть выше находится линия 50% коррекции в диапазоне от максимума до минимума 2011 года. На этом рубеже проходили основные продажи минувшей осенью. Однако уже после этого сопротивления особых препятствий не встречается вплоть до 1620-1650. При этом необходимо отметить, что индекс ММВБ демонстрирует рост уже шестую неделю подряд, что создает ситуацию перекупленности рынка.

Торги в США начались значительным ростом, но и под закрытие рынок не растерял позитивный настрой, хотя и отошел от максимальных значений дня. Для начала были получены данные по рынку труда. Согласно статистике ADP Services, коммерческий сектор американской экономики создал 170 тыс. новых рабочих мест в январе (ожидалось 185 тыс.). Индекс ISM США в производственной сфере вырос в январе до 54,1 с 53,1 в декабре, а расходы на строительство увеличились в декабре на 1,5% при ожиданиях 0,6%. Таким образом, статистика оказалась достаточно позитивной, чтобы рынок не впадал в сомнения. Фондовый рынок США во многом подрос благодаря индустриальным компаниям, а также банкам. KBW Bank Index вырос на +1,7%. В итоге, DJIA поднялся на +0,66% до 12716,46, а SNP 500 на +0,89% до 1324,09 пункта. Технически, индекс широкого рынка SNP 500 вновь поднялся выше линии долгосрочного нисходящего тренда. Однако впереди у него сильное сопротивление 1340, после которого речь пойдет уже об обновлении максимальных значений с весны 2011 года. Впрочем, многие стратеги прогнозировали, что в текущем году SNP 500 поднимется до 1400 отметки. Помочь в этом могут кредиты ЕЦБ, которые были выданы европейским банкам в декабре на сумму 489 млрд евро, а также ожидания, что банки возьмут еще 1 трлн евро. Фактически, это программа количественного смягчения в Европе, но она пока не приводит к ослаблению евро.

Настроения в Азии также позитивные. MSCI Asia-Pacific индекс подрастал на +1,2% к середине торгов. Производственные данные из США и Китая оказывают положительное влияние на инвесторов. До сегодняшней сессии индекс MSCI Asia-Pacific вырос с начала года более чем на 8%.

Ситуация на сырьевом рынке смотрится не столь однозначно. Накануне нефть показала рост, но лишь по лондонской Brent. В США контракты WTI оказались под давлением. Согласно статистике Минэнерго США, на неделе, завершившейся 27 января, коммерческие запасы нефти в Америке выросли на 4,2 млн бар. до 338,9 млн бар., запасы бензина увеличились на +3,0 млн бар., а дистиллятов сократились на -0,1 млн бар. Средний показатель спроса за четыре недели составил: около 18,2 млн бар. нефти в сутки, или -4,3% за год, 8,1 млн бар. бензина в сутки, или -7,3% за год, а также 3,6 млн бар. дистиллятов в сутки, или -1,7% за год. Таким образом, рост запасов и снижение потребления оказывает давление на WTI, что приводит к расширению спрэда между двумя индикативными контрактами. Промышленные металлы на азиатской сессии демонстрировали разнонаправленное движение. Медь оказалась под давлением, а алюминий и никель пытались удержаться в плюсе. К 10:00 мск Brent +0,16% $111,74, WTI -0,12% $97,49, медь -0,6%, никель без изменений, золото -0,02%, платина почти без изменений, серебро -0,4%.

Из существенной статистики на предстоящий день можно выделить: в 11:00 торговый баланс Швейцарии за декабрь, в 14:00 цены производителей еврозоны за декабрь, в 17:30 мск первичные заявления на получение пособий по безработице в США. Ситуация пока нейтральная: нефть в Лондоне пытается расти, металлы склоняются к продажам, сырьевые валюты растеряли часть своего роста против доллара, но азиатские индексы преимущественно подрастали. Дальнейшая динамика рынка может оказаться менее оптимистичной.

#392

Отправлено 02 Февраль 2012 - 13:28

Российский рынок обновляет максимум 2012 года, но продавцы контролируют ситуацию. Рискованные активы слабеют к доллару.

К 16:30 мск индекс ММВБ подрастал на +0,01% до 1539,50, а RTS снижался на -0,14% до 1597,30. Утро на российском рынке началось с обновления максимума текущего года. Индекс ММВБ поднимался выше 1547 пунктов, но натолкнулся на желание зафиксировать прибыль от роста последних недель. Чуть выше отметки 1550 проходит линия 50% коррекции в диапазоне минимальных и максимальных значений 2011 года. Корпоративных новостей много, но они существенно не влияют на рынок. Пожалуй, что можно отметить то, что МЭР на следующей неделе представит доклад о расширении программы приватизации в 2011-2013 годах и до 2017 года. «Голубые фишки» торгуются на уровне рынка, хотя по отдельным бумагам идет активная фиксация прибыли: «Газпром» +0,45%, «Роснефть» +0,25%, «ЛУКОЙЛ» +0,36%, ГМК «Норникель» -1,02%, «Северсталь» -1,5%, «Сбербанк» -0,38%, «Русгидро» -0,1%, «ИРАО» -1,63%. Из прочих историй можно выделить: ОГК-3 +3,62%, ТГК-1 +3,26%, «Белон» +3,21%, а также привилегированные «Транснефть» -2,16%, «7 Континент» -2,07%, «Соллерс» -1,5%. Технически, вновь необходимо сказать об уровне сопротивления 1550-1555, где проходит линия 50% коррекции в диапазоне минимальных и максимальных значений 2011 года. Более того, на этом уровне заканчивались предыдущие периоды восстановления в сентябре и конце октября. Поэтому часть инвесторов может предпочесть зафиксировать прибыль по отдельным бумагам, которые показали наибольший рост. Впрочем, на текущий момент вероятность коррекции невысокая, да и ее сила может быть ограничена на уровне 1490 ММВБ.

Российский рубль начинал новый торговый день с укрепления, но затем начал слабеть к доллару. Нефть возобновила снижение, сырьевые валюты также начали слабеть, а дефицита рублевой ликвидности нет. Однодневная ставка MosPrime снизилась в четверг на 21 базисный пункт до 4,66%. Особую активность в четверг проявляет премьер-министр В. Путин, высказываясь по поводу реформирования российской экономики, но инвесторы не торопятся отыгрывать его тезисы по выводу российской экономики на 20-ое место по привлекательности для ведения бизнеса. Бывший министр финансов А. Кудрин также высказывается в рамках экономического форума и полагает, что Российская экономика войдет в пятерку крупнейших лишь через 10 лет при активных реформах. К 16:30 мск доллар укреплялся к рублю на +0,19% до 32,281, а евро слабел на -0,01% до 39,80.

Некоторое оживление на европейских площадках и оптимизм в единую европейскую валюту вдохнуло новое размещение испанских облигаций. Испания смогла реализовать облигации на сумму 4,56 млрд евро. Доходность по 5-летним облигациям составила 3,565% против 5,544% на предыдущем аукционе. Однако влияние новостей из Испании было непродолжительным. Европейские индексы находились в консолидационном движении. Инвесторы продавали акции нефтяных компаний и банков. Цены производителей еврозоны выросли в декабре на 4,3% по сравнению с декабрем 2010 года, а в Евросоюзе на 4,9%. К 16:30 мск британский FTSE 100 снижался на -0,29%, а германский DAX 30 подрастал на +0,12%.

Большинство сырьевых активов корректировалось к середине европейской сессии. Нефть в Лондоне еще удерживала плюс, но американская WTI оказалась в значительном минусе. Мало того, что запасы в США продолжают расти, так еще и спрос на нефть заметно сократился по сравнению с прошлым годом. На прошлой неделе потребление бензина в США составило 7,97 млн бар. в сутки, что является минимальным объемом с сентября 2001 года, когда нефть была в пять раз дешевле. Некоторую поддержку европейской Brent создает ситуация в Нигерии, где правительственные силы продолжают антитеррористическую операцию против исламских боевиков. К 16:30 мск Brent +0,2% $111,78, WTI -0,76% $96,87, медь -0,76%, никель +0,7%, алюминий -0,27%, золото +0,07%, платина почти без изменений, серебро -0,3%.

На вечер остается немного американской статистики: в 17:30 мск первичные заявления на получение пособий по безработице в США. Ситуация на вечерние часы менее оптимистичная, чем утром: нефть склоняется к падению, промышленные металлы также корректируются, сырьевые валюты немного слабеют, а индексы в Европе перестали расти. Если американская статистика и торги не смогут внести позитива, то российские индексы могут завершить день в легком минусе. В качестве поддержки выступает уровень 1530 ММВБ, а при его пробитии можно увидеть и более низкие значения.

#393

Отправлено 03 Февраль 2012 - 07:54

Рынки ожидают данные по безработице в США. Азиатские компании отчитываются хуже американских коллег, а сырьевые активы остаются нестабильными.

По итогам торгов 2 февраля, индекс ММВБ вырос на +0,2% до 1542,39, а RTS на +0,21% до 1602,99 пункта. В первой половине дня рынок обновил максимальное значение текущего года выше 1547 пункта ММВБ, но к вечеру успел протестировать уровень поддержки 1530. Однако закрытие было позитивным благодаря спокойной ситуации в Европе и США. Наиболее ярким моментом прошедшей сессии стало заявление премьер-министра РФ о том, что «ВТБ» мог бы подумать о выкупе акций миноритариев. Это послужило поводом к тому, чтобы бумаги второго крупнейшего банка РФ взлетели на +4,5%. Впрочем, столь сильный рост продлился недолго. В остальном, нефтегазовый сектор пользовался спросом, а банковский и металлургический секторы попали под фиксацию прибыли: . Из прочих историй можно выделить: ТГК-1 +3,47%, «Белон» +2,63%, «ПИК» +2,59%, а также привилегированные «Транснефть» -2,38%, «МосЭС» -2,25%. Технически, индекс ММВБ находится в узкой зоне между поддержкой 1530 и сопротивлением 1550-1555. Верхняя граница это 50% восстановления рынка в диапазоне минимальных и максимальных значений 2011 года. Прорыв за эти линии будет означать продолжение движения в сторону прорыва.

Торги на фондовом рынке США завершились незначительным отклонением от предыдущей сессии. Начало торгов было более позитивным. Инвесторы слушали выступление председателя ФРС Бена С. Бернанки перед бюджетным комитетом, в котором он подчеркнул положительные тенденции в американской экономике и призвал к работе над сокращением бюджетного дефицита. Впрочем, еще до этого вышли данные по первичным обращениям за пособиями по безработице, которые сократились на 12 тыс. за прошлую неделю до 367 тыс. В остальном день был спокойным и к концу торгов наблюдались лишь незначительные распродажи. В итоге, DJIA снизился на -0,09% до 12705,41, а SNP 500 вырос на +0,11% до 1325,24 пункта. Индекс широкого рынка находится, скорее, перед сильным психологическим сопротивлением. Впереди всего в 3% роста максимум предыдущего года. Сезон корпоративных отчетов получился достаточно позитивным, так как две трети компаний сообщали о результатах лучше прогнозов. Однако уверенности инвесторов в дальнейшем росте прибылей пока нет.

Азиатские рынки торговались неуверенно. Индекс MSCI Asia-Pacific склонялся к снижению. Многие азиатские компании, включая такие, как Hynix (производитель компьютерной памяти, и Singapore Airlines, сообщают о снижении прибыли из за невыгодных валютных курсов и спада спроса в Европе. Меж тем, Индекс деловой активности в промышленности Гонконга вырос в январе до 51,9 с 49,7 в декабре.

Накануне нефть демонстрировала разнонаправленную динамику в Лондоне и Нью-Йорке. Спрэд между Brent и WTI вновь начал расти. Спрос в Азии и недопоставки легких сортов в Европу поддерживают Brent, а рост запасов и спад в потреблении в США оказывают давление на WTI. Спрэд накануне расширялся до $15,87, увеличившись за неделю на 33%. Промышленные металлы также оказались под давлением, а контракты на алюминий теряли до 3% стоимости. Новая торговая сессия началась позитивно, демонстрируя рост котировок нефти и металлов. Накануне золото пользовалось повышенным инвестиционным спросом. Резервы SPDR Gold Trust увеличились на 6 тонн до 1277,13 тонны. К 11:00 мск Brent +0,23% $112,33, WTI +0,06% $96,42, медь +0,4%, никель +0,1%, золото +0,04%, платина без изменений, серебро также без изменений.

Из существенной статистики на предстоящий день можно выделить: в 13:00 мск комбинированный индекс деловой активности в еврозоне за январь (с 12:43 по 12:53 аналогичные индексы для Италии, Франции и Германии), в 13:30 мск индекс деловой активности в сфере услуг Великобритании, в 14:00 мск розничные продажи в еврозоне за декабрь, в 17:30 мск данные по безработице в США и новые рабочие места (ожидается 150 тыс. прироста), в 19:00 индекс ISM США вне производственной сферы и заказы в промышленности. Внешний фон пока нейтральный: нефть немного дорожает, промышленные металлы в плюсе, но сырьевые валюты немного слабеют, а азиатские рынки торгуются неуверенно. Можно ожидать снижение индексов в пределах -0,5% с последующей консолидацией до выхода данных в США.

#394

Отправлено 03 Февраль 2012 - 12:44

Российский рынок проводит день в консолидации. Впрочем, на внешних рынках также невысокая волатильность. ЦБ РФ начал скупать доллары в феврале.

К 16:00 мск индекс ММВБ снижался на -0,01% до 1542,30, а RTS подрастал на +0,03% до 1603,43. Российский рынок торгуется в узком диапазоне после предыдущих дней роста. Активность спекулянтов невысока заметно упала. Существенных корпоративных новостей нет. Даже бумаги «ВТБ» снижаются, хотя накануне премьер-министр РФ предложил банку провести обратный выкуп акций у миноритариев, участвовавших в народном IPO. «Голубые фишки» смотрятся хуже рынка, исключая «Сбербанк»: «Газпром» -0,01%, «Роснефть» -0,15%, «ЛУКОЙЛ» -0,24%, ГМК «Норникель» -0,19%, «Северсталь» -0,44%, «Сбербанк» +0,80%, «ВТБ» -0,72%, «Русгидро» -0,83%. Из прочих историй можно выделить: «Полюс Золото» +25% (по акциям есть позитивные корпоративные новости о расширении производства, но цифры вполне рядовые – около 7% роста в 2012 году), «Белон» +6,29%, ТГК-1 +4,14%, а также «Магнит» -1,64%, «7 Континент» -1,35%, «Соллерс» -1,3%. Технически, необходимо заметить, что это уже шестая подряд растущая неделя на российском рынке по индексу ММВБ. С начала года рублевый индекс прибавил более 130 пунктов, или более 9%. На недельном графике просматривается явная перекупленность, тем более, что рынок подошел к сильному уровню сопротивления, а именно линии 50% восстановления в диапазоне минимальных и максимальных значений 2011 года. Тем не менее, торги пятницы проходят в узком диапазоне между поддержкой 1530 и сопротивлением 1550. Пробой ниже 1525 или выше 1555 будет означать усиление движения в сторону пробоя.

Российский рубль демонстрирует низкую волатильность на торгах в пятницу. ЦБ РФ сохранил ключевую ставку и другие ставки без изменения. При этом 1-ый зам. председателя ЦБ А. Улюкаев отметил, что в текущем году Банк России ожидает снижение ставок по банковским кредитам. Кроме того, в январе ЦБ ожидает отток капитала, но уже в феврале знак может поменяться на плюс. Улюкаев также сообщил, что с начала февраля ЦБ купил на рынке $200 млн, а с начала года баланс валютных операций оказался нулевым. Стоит также отметить, что темпы роста инфляции замедлились до 4,1% к концу января. Однако Улюкаев подчеркнул, что удержать инфляцию на уровне 6% в 2012 году будет сложно. В дополнение, дефицита рублевой ликвидности нет, о чем свидетельствует снижение ставки MosPrime на 17 базисных пункта до 4,49%. И, кстати, впервые с апреля в страновые фонды РФ было вложено столь много средств. По данным EPFR, на неделе, завершившейся 1 февраля, приток в фонды, инвестирующие в активы РФ и СНГ, составил $237 млн против оттока в $43 млн неделей ранее. К 16:00 мск доллар укреплялся к рублю на +0,08% до 30,224, а евро на +0,30% до 39,82.

Европейские индексы растут четвертый день подряд. Спокойная ситуация на облигационных рынках, снижение доходностей по бондам проблемных стран и отсутствие дефицита ликвидности подкрепляется позитивными макроэкономическими данными. Комбинированный индекс деловой активности в еврозоне вырос в январе до 50,4 пункта с 48,3 в декабре. Лишь розничные продажи декабря немного разочаровали, так как снизились на -0,4% за декабрь и на -1,6% за год. Рост STOXX 600 индекса с начала недели превышает 2%. К 16:00 мск британский FTSE 100 подрастал на +0,53%, а германский DAX 30 на +0,33%.

Сырьевые активы демонстрируют рост. WTI немного сокращает спрэд с Brent. Разворот произошел на фоне возобновившегося ослабления доллара. К 16:00 мск Brent +0,34% $112,45, WTI +0,47% $96,82, медь +0,7%, никель +0,25%, золото +0,15%, платина +0,35%, серебро +0,13%.

На вечер остаются ключевые данные по Америке, а именно в 17:30 мск данные по безработице в США и новые рабочие места (ожидается 150 тыс. прироста), в 19:00 индекс ISM США вне производственной сферы и заказы в промышленности. Ситуация на вечерние часы противоречивая: нефть в плюсе, промышленные металлы восстанавливаются, европейские индексы в легком плюсе, но сырьевые валюты сигнализируют о фиксации прибыли. Поэтому можно ожидать неожиданные движения под закрытие рынка, тем более, что на недельном графике ММВБ шестая подряд растущая неделя.

#395

Отправлено 06 Февраль 2012 - 08:15

Рынки переживают длительный период оптимизма, который поддерживается кредитами ЕЦБ и позитивными данными из США. Однако рост, или падение, не бывают беспрерывными. Поэтому предстоящая неделя таит в себе, как возможности, так и риски, которые, в основном, связаны с европейскими проблемами.

Для начала итоги прошедшей недели. Индекс ММВБ вырос с 1508,04 пункта до 1564,82. Это уже шестая подряд неделя роста российского рублевого индекса. Европейские рынки растут седьмую неделю подряд, как и азиатский индекс MSCI Asia-Pacific, американский SNP 500 пятую. Если говорить об индексе STOXX 600, то его рост с начала года составляет 8,2%, а также 23% с минимальной отметки 22 сентября 2011 года. Американский Dow Jones достиг максимальной отметки с мая 2008 года. Настораживает то, что за прошедшие две недели пара EUR-USD пять раз пыталась пройти зону сопротивления $1,322-$1,324, но так и не смогла этого сделать. Более того, в пятницу попытки пробить этот уровень привели лишь к активным продажам на крайне оптимистичных данных по американской безработице.

Ключевая статистика по рынку труда в США оказалась выдающейся. Число новых рабочих мест без учета сельскохозяйственного сектора выросло на 243 тыс., а уровень безработицы в США упал до 8,3%. Напомним, что целевым уровнем безработицы для ФРС на 2012 год является диапазон 8,2%-8,5%. Именно опережающие темпы сокращения безработицы заставляли инвесторов покупать доллар США, так как статистика резко снизила вероятность каких-либо количественных смягчений со стороны Федрезерва.

Кроме статистики, на предстоящей неделе продолжат отчитываться крупнейшие компании США. Ожидаются отчеты Cisco, Coca-Cola, Disney, Visa и др. Уже сейчас старт в этом году получился лучшим за 25 лет. Более того, индекс NASDAQ добрался до значений, которые от него не видели с декабря 2000 года, когда бушевал .COM кризис. Очередным тестом для NASDAQ станет отчет Cisco в среду. Кроме того, в комментариях американских управляющих звучат слова об особенном внимании к данным по первичным обращениям за пособиями по безработице. Если они продолжат улучшаться, то это подтвердит крайне позитивный результат января.

Тем не менее, иная картина предстает перед нами в Европе. Большинство аналитиков отмечает, что риски для рынков сосредоточены именно в Старом Свете. До сих пор длится история с греческими долгами, которая еще далека от завершения. Остается неясной судьба очередного транша «спасателей» для Афин, без которого страна может объявить дефолт уже в марте. Более того, на выходных министр финансов Греции высказал обеспокоенность, что для преодоления противоречий между Афинами и кредиторами остается крайне мало времени и решения должны быть найдены в ближайшие дни, или в марте Греция не сможет расплатиться с долгами. МВФ, ЕЦБ и Еврокомиссия требуют от Афин либерализации рынка труда со снижением минимальной оплаты, а также отмену дополнительных выплат в государственном секторе. Если говорить о минимальной оплате, то требования сводятся к сокращению ее на 20%. Многие депутаты греческого парламента, да и профсоюзы уже заявили о своем решительном несогласии.

На неделе также состоятся заседания ЕЦБ и Банка Англии. от ЕЦБ ожидают дальнейшего смягчения денежно-кредитной политики, а от Банка Англии расширения программы выкупа активов.

Однако не все сосредоточено в Европе. Во вторник выйдут данные по инфляции в Китае. Консенсус прогноз аналитиков находится на уровне 4% за январь. В декабре темпы роста потребительской инфляции в КНР составили 4,1%. Если инфляция начнет замедляться, то это будет сигналом для рынков, которые ожидают смягчения позиции Народного Банка Китая. В пятницу выйдут данные по торговому балансу КНР. В начале недели также состоится заседание комитета по денежно-кредитной политике Резервного Банка Австралии. Это будет первым заседанием в текущем году, от которого ожидают снижения ключевой ставки. На неделе также отчитываются такие азиатские гиганты, как Toyota во вторник и Nisan в среду.

Понедельник начался с небольшого роста азиатских рынков. Индекс MSCI Asia-Pacific прибавлял около 0,7% к середине торгов. Инвесторы реагировали на отличную статистику из США, но также проявляли осторожность из-за неопределенности с греческим вопросом. К тому же MSCI Asia-Pacific показал рост в 9,2% с начала года, что заставляет многих инвесторов задуматься о фиксации прибыли.

Нефть в Лондоне незначительно снижалась, хотя в Нью-Йорке давление было более сильным. В Европе сохраняется крайне холодная погода, требующая повышенного расхода энергоносителей. Впрочем, низкая терпимость к рискам в большей степени проявлялась на рынке металлов, где промышленные и драгоценные металлы снижались на фоне укрепления доллара. К 11:00 мск Brent -0,07% $114,50, WTI -0,56% $97,29, медь -0,5%, никель -0,48%, золото -0,25%, платина -0,5%, серебро -0,2%.

Из существенной статистики на предстоящий день можно выделить: в 13:30 мск индекс доверия инвесторов SENTIX для еврозоны в феврале, в 15:00 мск промышленные заказы Германии за декабрь. Индекс ММВБ демонстрировал рост в течение шести недель подряд. Вероятность понедельника в плюсе существует, но затем можно ждать усиления продаж из-за неопределенности ситуации с переговорами Греции и кредиторов. В качестве уровня поддержки может выступить 1550-1555 ММВБ, а в случае пробоя 1530. Затем ситуация будет определяться динамикой торгов в Европе и потоком новостей.

#396

Отправлено 08 Февраль 2012 - 07:29

Рынки демонстрируют неуверенность на фоне неопределившейся Греции, Бернанке подтверждает рекордно низкие ставки до 2014 года, а нефть в Лондоне растет на европейских холодах.

По итогам 7 февраля, индекс ММВБ снизился на -0,86% до 1549,49, а RTS вырос на +0,36% до 1632,35 пункта. Безусловно, расхождение индексов было достигнуто благодаря резкому укреплению рубля. При этом растущая цена на нефть слабо отразилась на бумагах нефтегазового сектора, которые находились в числе аутсайдеров дня. Банковский сектор также не пользовался популярностью, как и в Европе, где рынки оказались под давлением неопределенности с дальнейшим финансированием проблемной Греции. Значительный спрос наблюдался лишь в акциях генерирующих компаний, которые в условиях холодов резко увеличили сбыт. «Голубые фишки» провели противоречивый день: «Газпром» -0,84%, «Роснефть» -2,59%, «ЛУКОЙЛ» -1,02%, ГМК «Норникель» +0,6%, «Северсталь» -0,16%, «Сбербанк» -0,36%, «ВТБ» -1,95%, «ИРАО» +0,37%. Из прочих историй можно отметить: ТГК-2 +4,42%, МТС +3,12%, ТГК-1 +2,29%, а также «Полюс золото» -8,04%, «Полиметалл» -3,11%, «Холдинг МРСК» -3,08%. Технически, индекс ММВБ пробил сверху поддержку 1550 и завершил день ниже этой значимой линии. Таким образом, на дневном графике появилась вероятность движения к более низкому уровню 1530, или даже 1490. При этом существенный вклад в снижение индекса вносят бумаги нефтегазового сектора, который, казалось бы, должен привлекать инвесторов на фоне растущих цен на нефть. Объемы оставались средними. На ближайший торговый день актуальными являются уровни 1530 снизу и 1550 сверху. Если индексу ММВБ удастся вновь выйти выше ключевого сопротивления, то потенциал коррекции будет нивелирован и впереди замаячит отметка в 1570 пунктов.

Торги на американском фондовом рынке проходили под ободряющее выступление председателя ФРС Бена Бернанки. Глава Федрезерва выступал перед законодателями, которых вновь уверил в том, что рекордно низкая ставка сохранится до 2014 года, так как ситуация на рынке труда остается неустойчивой, а риски для экономики существенными. В то же время он призвал законодателей к работе над бюджетными расходами, чтобы взять под контроль растущий долг США, а затем начать сокращать его. Инвесторы расценили выступление Б. Бернанки в качестве повода для покупок и смогли обновить максимальные значения индексов в текущем году. В итоге, DJIA вырос на +0,26% до 12878,2, а RTS на +0,2% до 1347,05. Индекс широкого рынка находится в 1,5% от повторения максимального значения прошлого года. Многие аналитики и управляющие заговорили о том, что рынок нуждается в консолидационной паузе, чтобы не провалиться в сильную коррекцию при попытке обновить годовые максимумы.

Азиатские торги развивались по позитивному сценарию. Индекс MSCI Asia-Pacific прибавлял +0,6% к середине торгов. До Без учета текущих торгов, индекс MSCI Asia-Pacific вырос на 9,8% с начала года. Надежды инвесторов были связаны с тем, что уже сегодня ожидается решение греческих властей по новым мерам экономии, которые расчистят путь для очередного транша помощи «тройки» спасателей ЕК, ЕЦБ и МВФ. С другой стороны, более половины азиатских компаний отчитались за минувший квартал хуже прогнозов. Однако рынок живет надеждами и эти надежды были обновлены заявлениями Toyota, которая повысила ожидания прибыли в текущем году до 200 млрд иен.

Цена на Brent накануне превышала $116 за баррель. Рост марки нефти Brent в Лондоне обусловлен повышенным потреблением энергоносителей в Европе на фоне холодов. Уже после закрытия торгов в Нью-Йорке Американский Институт Нефти сообщил, что на неделе, завершившейся 3 февраля, коммерческие запасы нефти в США сократились на -4,53 млн бар., запасы бензина выросли на +4,43 млн бар., а дистиллятов увеличились на +0,38 млн бар. Данные можно считать нейтральными, так как сокращение запасов сырой нефти компенсируется ростом запасов нефтепродуктов. Минэнерго США обновило свои прогнозы по рынку. Средняя цена на нефть WTI в 2012 году ожидается на уровне $100,40 за баррель, а в 2013 году она поднимется до $104. На азиатской сессии спрэд между Brent и WTI продолжил сокращаться. Промышленные металлы находились под небольшим давлением. Кроме того, вызывает интерес график золота. Накануне котировки желтого металла резко выросли, но на азиатской сессии демонстрируют снижение, если тенденция продолжится, то на дневном графике сформируется двойная вершина, что является сигналом к продаже. К 11:00 мск Brent -0,16% $116,04, WTI +0,49% $98,89, медь +0,13%, никель -0,57%, золото почти без изменений, платина также, а серебро -0,23%.

Из существенной статистики на предстоящий день можно выделить: в 11:45 государственный бюджет Франции, в 19:30 мск запасы и потребление нефти и нефтепродуктов в США по версии Минэнерго. Совершенно очевидно, что главной темой на предстоящий торговый день является решение Греции по принятию новых мер экономии. Без этого шага предоставление помощи со стороны «Тройки» становится невозможным. Если же говорить о внешнем фоне, то его можно назвать нейтральным: нефть незначительно отклоняется от значений на закрытии предыдущего дня, промышленные металлы испытывают легкое давление, сырьевые валюты немного слабеют, а азиатские рынки пытаются расти. Важно будет проследить за российским рублем, который взял слишком быстрый темп на укрепление, что может быть пресечено действиями ЦБ РФ.

#397

Отправлено 08 Февраль 2012 - 12:27

Российский рынок пытается расти на позитивном внешнем фоне, но не может пройти отметку в 1570 пунктов ММВБ. В Европе ждут новостей из Греции, но одновременно покупают риск за счет доллара.

К 16:00 мск индекс ММВБ вырос на +0,54% до 1557,79, а RTS на +0,84% до 1646,02. Утро на российском рынке оказалось позитивным. Индекс ММВБ вновь попытался закрепиться выше отметки 1570 пунктов, но не смог это сделать в четвертый раз за последние дни. Лишь индекс РТС обновил предыдущий максимум благодаря укреплению рубля против доллара. «ВТБ» обещает объявить об условиях выкупа акций у миноритариев 9 февраля. «Голубые фишки» смотрелись лучше рынка, исключая отдельные бумаги: «Газпром» +0,64%, «Роснефть» -2,27%, «ЛУКОЙЛ» +1,33%, ГМК «Норникель» +0,77%, «Северсталь» +1,5%, «Сбербанк» +1,38%, «ВТБ» -1,15%, «ИРАО» +1,47%. Из прочих историй можно выделить: ТГК-1 +5,83%, «ПИК» +5,1%, ТГК-2 +4,88%, а также «7 Континент» -1,56%, «Акрон» -1,27%. Технически, индекс ММВБ в четвертый раз за последнюю неделю не смог закрепиться выше отметки 1570, которая является слабым сопротивлением. Рынок регулярно наталкивается на продажи, которые вновь уводят индекс вниз на средних объемах. Подобное поведение начинает настораживать, так как говорит об усилении настроений по фиксации прибыли. Однако для подтверждения нисходящего тренда необходимо обновление предыдущего минимума с попыткой выйти на поддержку 1530. Меж тем, индекс RTS проходил уровень 1650 и зафиксировал локальный максимум 1661. Впереди у RTS осталось лишь одно сильное сопротивление 1700. Однако взятие уровня еще не обещает легкого пути для «быков», поскольку требуется закрытие дня выше отметки 1650. К тому же ситуация осложняется некоторой перекупленностью рынка.

Российский рубль немного слабел к валютной корзине за счет падения против евро. Впрочем, единая европейская валюта пыталась взять уровень $1,33, что позволяло ей укрепляться против других конкурентов. Дефицита ликвидности на рынке нет. Однодневная ставка MosPrime снизилась еще на 5 базисных пункта до 4,40%. Спрос на аукционе Минфина РФ по размещению облигаций федерального займа превысил предложение в 2,6 раза и составил 92,099 млрд рублей при лимите в 35 млрд рублей. Интерес к рублю поддерживается высокими ценами на нефть в районе $116, а также повышенным спросом на российский газ в Европе. Даже рост на четверть импорта из дальнего зарубежья в январе не смущает рынок. К 16:00 мск доллар слабел к рублю на -0,14% до 29,784, а евро укреплялся на +0,36% до 39,488.

Европейские индексы подрастали в надежде на позитивное преодоление противоречий между Грецией и «тройкой» кредиторов. Впрочем, в последние недели рынки не ждут иного, кроме позитива. Положительное сальдо торгового баланса Германии немного сократилось до 13,9 млрд евро в декабре с 15,1 в ноябре. Дефицит бюджета Франции в январе составил -90,83 млрд евро. В остальном, ситуация на европейских биржах была спокойной, а STOXX 600 демонстрировал рост более 8% от начала года. К 16:00 мск британский FTSE 100 подрастал на +0,25%, а германский DAX 30 на +0,6%.

Европейская нефть Brent демонстрирует рост седьмой день подряд. Холодная погода в Европе привела к повышению спроса на энергоносители. В остальном, нефть получает поддержку от ослабления доллара. На рынке металлов также улучшились настроения по сравнению с азиатской сессией. Слабый доллар и надежды на скорое преодоление очередного этапа греческого кризиса заставляет инвесторов покупать риски. К 16:00 мск Brent +0,43% $116,73, WTI +1,05% $99,44, медь +0,75%, никель +0,75%, золото в легком минусе, платина -0,14%, серебро +0,35%.